推进养老金融教育上台阶

08-25

浏览量:131

今年以来,我国养老金融业务创新试点稳步推进,养老金融业务发展驶入快车道。继养老理财产品“十地十机构”试点稳妥落地后,特定养老储蓄也将于今年11月份在四大银行五个城市开展试点。此举将进一步推动从保险、公募资管产品到银行存款等多种类型的商业养老金融业务发展。

目前,我国专属养老保险和养老理财试点已取得初步成效,今年3月1日专属养老保险试点扩围至全国后,截至6月底,累计实现投保19.6万件;养老理财试点自今年3月1日扩围后,目前已有23.1万名投资者累计认购超过600亿元养老理财产品。虽然如此,但距离人们对养老金融的需求还有很远。

随着我国人口老龄化进程的加快,人们对养老保险、养老理财、养老储蓄、养老投资等养老金融业务的需求也在不断增加。我国第七次全国人口普查数据显示,全国人口中,60岁及以上人口约2.64亿人,占比18.7%,其中,65岁及以上人口占比13.5%。可以预见,随着我国人口老龄化水平进一步提升,叠加经济发展水平提高以及养老投资规划理念不断深入人心,未来养老金融将迎来更加广阔的发展空间。

不过需要注意的是,目前除养老金融服务供给方面存在缺口和不足外,投资者的养老金融知识水平也有待进一步提升。中国社会科学院世界社保研究中心发布的《中国养老金发展报告(2021)》显示,公众对养老金融知识需求排在前四位的是:国家养老金政策法规、养老金投资策略与技巧、养老金融产品特点与购买渠道、养老理财规划,占调查总人数的比例分别为45.31%、42.46%、39.73%和39.26%。此结果也反映出公众对于养老金融的关注度高、需求广泛且强烈。

毋庸置疑,养老金融知识是公众参与养老金融市场的基础,公众养老金融知识水平的高低决定着对养老金融市场的参与程度,也决定着养老金融业务的发展。作为老年人资产管理的重要手段,我国养老服务金融发展尚处于起步阶段,由于我国金融市场发展还不完善,公众金融投资的基础知识仍显不足。受此影响,公众对养老金融服务和产品缺乏深入了解,养老金融活动参与度较低,在抗风险能力较低的情况下,传统储蓄仍是国民的首选,而其他养老金融产品发展受到制约,不利于养老财富的保值增值。因此,要推进养老金融教育上台阶,不断提高国民养老金融素养。

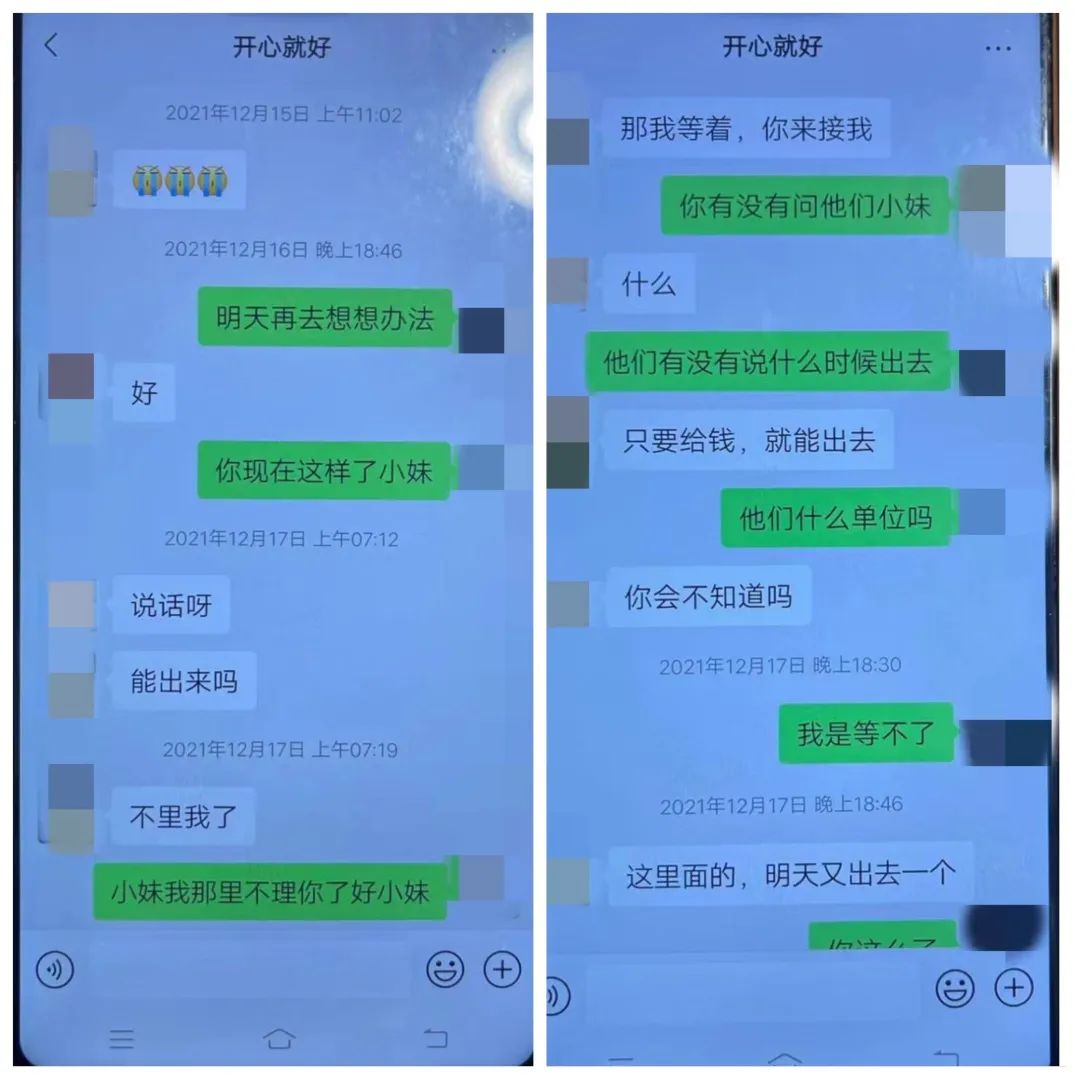

首先,要发挥监管部门的主导作用。国务院办公厅在今年4月印发的《关于推动个人养老金发展的意见》中明确要求,相关金融监管部门根据各自职责,依法依规对参与个人养老金运行金融机构的经营活动进行监管,督促相关金融机构优化产品和服务,做好产品风险提示,对产品的风险性进行监管,加强对投资者的教育。作为监管部门在强化对金融机构督导的同时,还应根据当前公众对养老金融产品的需要,制定养老金融教育的具体规范,组织开展全国性的养老金融教育活动,传播理性投资观念,并针对养老投资诈骗及其特点及时进行风险提示,提醒消费者关注养老领域的金融诈骗风险,提升风险防范意识,确保养老资金安全。

其次,要压实金融机构的主体责任。金融机构是养老金融业务的具体办理部门,不仅承担着消费者合法权益保护的主体责任,也是养老金融产品宣传和消费者教育的责任主体,要充分利用与客户沟通的机会,向客户宣传讲解养老金融知识,提高客户对养老金融产品的认知,提高其金融素养。要充分利用营业网点以及各种媒体广泛开展金融知识宣传教育,利用短视频“有趣、有型、有料、有效”这一优势开展普及养老金融领域政策、知识、产品、服务宣传,激发公众关注养老金融的热情,增强对养老金融领域产品和服务的了解。同时,深入调研,全面了解公众对养老金融知识和产品的需求,科学制定养老政策、设计养老金融产品和开展养老金融服务,努力提升公众对养老金融市场的参与度。

再次,要发挥学校的基础教育作用。有关部门应根据金融发展形势需要,积极推动学校开展基础金融教育,将相应的金融知识纳入中小学生课本之中,从小培养正确的消费观、储蓄和投资理财的观念,为树立投资风险意识奠定基础。

更重要的是,对于养老金融的个人投资者来说,也要不断加强养老金融知识的学习,树立为自己养老负责的理念和长期投资理念,树立正确的风险意识,主动开展养老理财规划,根据自身特征匹配不同风险水平的养老金融产品,从而获得理想的投资收益,实现养老财富的保值增值。

版权声明:本文内容来自互联网或网友提供,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至 shayyl@qq.com 举报,一经查实,本站将立刻删除。